Uproszczony system podatkowy dla przedsiębiorców: jakie raporty dają, czy potrzebujesz kasy, jakie podatki płacą przedsiębiorcy za USN + przykładowe dokumenty do pobrania

Witajcie drodzy czytelnicy magazynu Rich Pro! Dziś porozmawiamyuproszczony system podatkowy (STS) dla indywidualnych przedsiębiorców, czym jest, w jakich przypadkach można go użyć, jakie podatki indywidualny przedsiębiorca płaci za STS bez pracowników (z pracownikami) i tak dalej.

Założenie własnej firmy wiąże się z organizacją rachunkowości i sprawozdawczości zgodnie z prawem federalnym. W przypadku indywidualnych przedsiębiorców prawo przewiduje opcje wyboru systemu podatkowego, biorąc pod uwagę wielkość zysków i kosztów konkretnego przedsiębiorstwa.

Możesz wybrać, który system podatkowy ma być stosowany podczas prowadzenia działalności gospodarczej, może to być STS, DOS, PSN itp. Bardziej szczegółowo na temat patentowego systemu opodatkowania, jakie rodzaje działań związanych z własnością intelektualną są objęte tym systemem itp., Już pisaliśmy w naszym ostatnim wydaniu.

W ramach zmniejszenia obciążeń podatkowych przedsiębiorcy wybierają uproszczony system podatkowy jako najbardziej akceptowalna część łatwość zgłaszania i podatki i opłaty. Dlatego rozważamy ten system podatkowy bardziej szczegółowo.

Z tego artykułu dowiesz się:

- Czym jest uproszczony system podatkowy dla prywatnych przedsiębiorców - niuanse i cechy;

- Jakie podatki płaci indywidualny przedsiębiorca za USN;

- Jakiego rodzaju raportowanie przekazuje STS indywidualny przedsiębiorca (bez pracowników, z pracownikami);

- Czy potrzebuję kasy dla własności intelektualnej w uproszczonym systemie podatkowym (w takich przypadkach itp.).

Wszystko szczegółowo w dalszej części artykułu.

Co to jest uproszczony system podatkowy, jakie podatki płaci indywidualny przedsiębiorca od uproszczonego systemu podatkowego, jaki rodzaj sprawozdawczości jest „uproszczony” bez pracowników i trzeba przekazać indywidualnego przedsiębiorcę, a także inne przydatne informacje, przeczytaj nasz artykuł

Co to jest uproszczony system podatkowy, jakie podatki płaci indywidualny przedsiębiorca od uproszczonego systemu podatkowego, jaki rodzaj sprawozdawczości jest „uproszczony” bez pracowników i trzeba przekazać indywidualnego przedsiębiorcę, a także inne przydatne informacje, przeczytaj nasz artykuł

1. Uproszczony system podatkowy (15 USD i 6% w 2019 r. Dla przedsiębiorców)

Uproszczony system podatkowy (uproszczony system podatkowy) implikuje 2 (dwa) opcjeobliczanie podatków poprzez stosowanie różnych podstaw opodatkowania, stawek podatkowych i różnych metod obliczania podatków.

Istnieje możliwość wyboru uproszczonego systemu obliczania podatków w 2019 r. Dla organizacji - osób prawnych i przedsiębiorców - osób fizycznych, które nie podlegają ograniczeniom regulowanym przez klauzulę 3 artykułu 346,12 Kodeksu podatkowego Federacji Rosyjskiej.

Zapewniono również pewne ramy dla przedsiębiorstw, które już prowadzą działalność komercyjną i są zainteresowane przejściem na uproszczenie.

Przy wypełnianiu wniosku o przejście na uproszczenie przychody ze sprzedaży (dochody nieoperacyjne) takich przedsiębiorstw na koniec 9 miesięcy nie mogą przekroczyć kwoty 45 milionów rubli przeliczonej z wykorzystaniem deflatora indeksu, który w 2019 r. wyniósł 1518.

Aby możliwe było obliczenie płatności podatkowych w celu uproszczenia dla indywidualnych przedsiębiorców, konieczne jest zajęcie się wyborem kodu OKVED.

W przeciwnym razie działalność związana z wybranym kodem może podlegać ograniczeniom przepisów podatkowych Kodeksu podatkowego Federacji Rosyjskiej, art. 346,12 oraz urząd skarbowy nie zapewni pozwolenie na korzystanie z uproszczonego systemu podatkowego.

O innych systemach podatkowych dla prywatnych przedsiębiorców pisaliśmy w ogólnym artykule.

1.1 Kiedy złożyć wniosek i jak przejść na uproszczony system podatkowy

Wybór uproszczonego systemu podatkowego dla indywidualnych przedsiębiorców jest najlepszą opcją regulującą obciążenie podatkowe firmy, wybierając jedną z opcji obliczania podatków zgodnie z systemem "Dochód STS" lub "Dochód STS minus wydatki«.

Jedną z zalet uproszczonego systemu podatkowego dla przedsiębiorców jest możliwość przejścia z jednej opcji podatkowej na drugą na zasadzie dobrowolności.

Przedsiębiorca może co roku zmieniać przedmioty podstawy opodatkowania, kontaktując się z organem podatkowym za pomocą odpowiedniego oświadczenia do 31.12. bieżący rok. Pobierz wniosek o przejście do uproszczonego systemu podatkowego (formularz 26.2-1)

Aby wybrać uproszczony system podatkowy, działalność indywidualnego przedsiębiorcy powinna podlegać następującym wymogom:

- Liczba pracowników przedsiębiorstwa nie może przekraczać liczby 100 osób;

- Zysk firmy nie może być wyższy niż kwota 60 milionów rubli;

- Zakres tej organizacji nie powinien być ograniczony obowiązującymi przepisami dotyczącymi podatków i opłat przewidzianymi w Klauzula 3 art. 346.12 kodeksu podatkowego.

Przeniesienia z UTII można dokonać od początku następnego miesiąca, po upływie którego wygasł obowiązek zapłaty odpowiedniego podatku, regulowany przez klauzulę 2 ust. 346,13 Kodeksu podatkowego.

Ważne!Podatnicy uczestniczący w umowach dotyczących wspólnych działań, na przykład zwykłego partnerstwa lub zarządzania nieruchomościami, nie są uprawnieni do wymiany pozycji podlegających opodatkowaniu.

W przypadku takich podatników dozwolone jest stosowanie jedynego możliwego systemu podatkowego „Dochód minus wydatki”

Osobliwością manewrowania w uproszczonym systemie podatkowym w 2019 r. Dla przedsiębiorców jest, zgodnie z prawem, możliwość obniżenia stawki podatkowej dochodu STS do 1%, STS Dochód minus wydatki - do 5%.

Informacje na temat stawek można uzyskać od lokalnych organów podatkowych, w których przeprowadzono rejestrację indywidualnych przedsiębiorców.

Ponadto nowo zarejestrowani przedsiębiorcy korzystający z uproszczeń mogą prowadzić działalność przy zerowej stawce podatkowej w ramach ustawowo wolnych dni podatkowych. Odpowiednie prawo powinno obowiązywać w regionie Federacji Rosyjskiej, w którym zarejestrowany jest kupiec.

1.2 Rodzaje uproszczonego systemu podatkowego + obliczanie podatków

Stawka podatku, w zależności od rodzaju podstawy opodatkowania w uproszczonym systemie podatkowym, obejmuje 2 (dwie) odmiany:

- Organizacja dochodów STS, w którym podstawą opodatkowania jest cały dochód organizacji, kwota podatku - 6%;

- Przychody STS minus wydatkiw których podstawą obliczenia podatków jest dochód pomniejszony o kwotę wydanych środków, kwota podatku - 15%. W ramach ustawodawstwa regionalnego, w celu zwiększenia atrakcyjności inwestycyjnej i rozwoju niektórych sektorów gospodarki, można obniżyć stawkę podatkową dla tego rodzaju STS do 5%.

Znając rodzaje stawek podatkowych dla uproszczonego systemu podatkowego, początkujący przedsiębiorcy mają pytanie, jaki rodzaj opłat wybrać?

Aby określić rodzaj uproszczonego systemu opodatkowania własności intelektualnej, użyj prostego schematu

Aby określić rodzaj uproszczonego systemu opodatkowania własności intelektualnej, użyj prostego schematu

Aby ustalić, która opcja jest optymalna dla konkretnej firmy, konieczne jest określenie, przy jakiej wielkości wydatków podatek jest naliczany „Dochód STS” będzie równa podatkowi „Dochód STS minus wydatki”.

Dochód * 6% = (dochód - koszt) * 15%, co oznacza równość kwot podatków, gdy kwota wydatków w 60% od kwoty dochodu. Zależność kwoty podatku od kwoty wydatków jest odwrotnie proporcjonalna.

Im wyższe koszty, tym niższa kwota podatku należnego do budżetu. W takim przypadku przy równej kwocie dochodu w 2 (dwóch) opcjach podatkowych bardziej opłaca się wybrać drugą opcję, ponieważ kwota podatku będzie niższa.

Taka ocena pozwala zdecydować o opcji uproszczonego systemu podatkowego dla indywidualnych przedsiębiorców na początkowym etapie planowania wielkości podatków i opłat. Aby wyjaśnić kryteria wyboru, należy wziąć pod uwagę czynniki, które mogą znacząco wpłynąć na wielkość podstawy opodatkowania.

- Kwota potwierdzonych wydatków w rachunkowości w celu ustalenia podstawy opodatkowania w „Dochodzie STS minus koszty”;

- Koszty organizacji w procesie działalności komercyjnej powinny mieć uzasadnienie w formie dokumentu czeki, kopie czeków, polecenia zapłaty, wyciąg bankowy lub wpływy. Nieuwzględnione wydatki bez odpowiednich dokumentów płatniczych nie mogą być brane pod uwagę przy obliczaniu podstawy obliczania podatków w ramach uproszczonego systemu podatkowego;

- Ograniczona lista kosztów, na które nie można się oprzeć przy obliczaniu podstawy opodatkowania, jest przewidziana w art. 346.16 Kodeksu podatkowego Federacji Rosyjskiej;

- Szczególne wymagania dotyczące rozliczania niektórych rodzajów wydatków, które obejmują dokumentację dowodową nie tylko kosztów dostawców dla towarów przeznaczonych do odsprzedaży, ale także ich dalszej sprzedaży konsumentowi końcowemu, zgodnie z art. 346.17 Kodeksu podatkowego.

- Prawo do obniżenia podatku w ramach uproszczonego systemu „Dochód z wypłaconych świadczeń ubezpieczeniowych”.

- Obniżenie stawek podatkowych „STS Dochód minus wydatki” na poziomie regionalnym w ramach istniejących aktów ustawodawczych od 15% do 5%. Jeżeli na terytorium regionu obowiązywać będzie ustawa o zróżnicowanej stawce podatkowej, zastosowanie uproszczonego systemu podatkowego dla prywatnych przedsiębiorców w 2019 r. Będzie korzystne zgodnie z drugą opcją - dochód minus wydatki, kiedy kwota wydatków nie przekroczy 60% dochodu.

W celu terminowej płatności zaliczek na podatek w przypadku uproszczonego systemu podatkowego konieczne jest prawidłowe obliczenie jednolitego podatku. Jest on tworzony na bazie memoriałowej, co oznacza sumę zaliczek od początku roku.

Obliczanie składek kwartalnych dla uproszczonego systemu podatkowego odbywa się w następującej kolejności:

- Pod koniec pierwszego kwartału. Kwota podatku w uproszczonym systemie podatkowym będzie iloczynem obliczonej podstawy opodatkowania przez kwotę stawki podatkowej, którą należy wpłacić do budżetu do 04.25.;

- Przy obliczaniu kwoty zaliczki na podatek na koniec pierwszej połowy roku konieczne jest pomnożenie podstawy opodatkowania (okres obliczeniowy wynosi 9 miesięcy od stycznia do września) przez stawkę podatkową zgodnie z wybraną opcją USN. Wynik należy pomniejszyć o kwotę zaliczki na podstawie wyników pierwszego kwartału. Wynikową kwotę zaliczki należy wpłacić do budżetu. do 25 lipca;

- Obliczenie kwoty zaliczki za 9 miesięcy odbywa się zgodnie z tą samą zasadą, co w pierwszej połowie roku. Obliczona podstawa opodatkowania (przez 9 miesięcy) jest mnożona przez kwotę stawki podatkowej, po czym wynik jest pomniejszany o kwotę zaliczek wypłaconych już za pierwszą połowę roku. Otrzymana kwota musi zostać zapłacona do 25 października;

- Obliczenia podatku na koniec roku dokonuje się poprzez wygenerowanie podstawy opodatkowania dla całego roku kalendarzowego na podstawie wysokości stawki podatkowej. Zaliczki z poprzednich okresów sprawozdawczych są odejmowane od otrzymanej kwoty, a pozostała kwota jest przenoszona do budżetu do 31.03. (dla przedsiębiorstw) i więcej 30.04. (dla indywidualnych przedsiębiorców).

| Okres sprawozdawczy dotyczący uproszczonego systemu podatkowego | Data ostatniej zapłaty podatku z góry |

| Pierwszy kwartał (3 miesiące) | 04.25. Rok |

| Drugi kwartał (6 miesięcy) | 07 / 25. rok |

| Trzeci kwartał (9 miesięcy) | 10.25. Rok |

| Czwarty kwartał (ostateczne rozliczenie) | 04.30. rok |

Przy obliczaniu podatku od „dochodu STS” w 2019 r. Prawo przewiduje prawo do zmniejszenia wartości szacunkowych o kwotę wypłat ubezpieczenia w okresach sprawozdawczych.

Firmy i przedsiębiorcy współpracujący z pracownikami mają możliwość obniżenia podatków do 50% w granicach wypłat ubezpieczenia.

SP bez zatrudnionego personelu - na całą kwotę wypłat ubezpieczenianieograniczony do 50%.

Dla jasności obliczymy zaliczki na podatek USN na konkretnym przykładzie, po wcześniejszym obliczeniu kwoty płatności ubezpieczeniowych dla indywidualnych przedsiębiorców na 2019 r.

Składki na fundusz emerytalny przedsiębiorcy prowadzącego działalność na własny rachunek:

29 354 rubli.

Płatności na adres IP MHIF dla siebie:

6 884 rubli.

Łączne płatności ubezpieczeniowe kupca dla siebie za 2016 r. Wynoszą:

29 354 rubli +6 884 rubli = 36 238 rubli.

Ponad rentowność w wysokości 300 tysięcy rubli. do kwoty wypłat ubezpieczenia Dodaje się 1% dochodu, które można zapłacić na koniec okresu podatkowego, czyli roku kalendarzowego.

Przy obliczaniu kwoty podatku od „Dochodu STS minus wydatki” zasada obliczania jest podobna do obliczania podatków przez „STS Income”.

Różnica polega na możliwości zmniejszenia dochodu o kwotę dostępnych wydatków przy odpowiedniej zmianie stawki podatkowej, która jest różna od 5 do 15% w zależności od lokalizacji terytorialnej w Federacji Rosyjskiej i obowiązujących przepisów w dziedzinie podatków i opłat.

W tej opcji kwota wypłaconych składek ubezpieczeniowych nie wpływa na obniżkę podatku, ale są one uwzględniane w łącznej kwocie wydatków.

Rozważ obliczenie podatku USN dla indywidualnych przedsiębiorców na konkretnym przykładzie.

Po IP kalendarza ma następujące wskaźniki finansowe:

| Kwartał | Zyskowna część | Część zużywalna |

| 1 sq. | 850 tysięcy rubli | 650 tysięcy rubli |

| 2 sq. | 1 080 tysięcy rubli | 775 tysięcy rubli |

| 3 sq. | 950 tysięcy rubli | 690 tysięcy rubli |

| 4 sq. | 1 235 tysięcy rub. | 850 tysięcy rubli |

Zaliczka na koniec pierwszego kwartału będzie wynosić: (850 tysięcy rubli - 650 tysięcy rubli) * 15% = 30 tysięcy rubli. Wkład został wniesiony na czas.

W pierwszym półroczu obliczenie zaliczki na podatek odbywa się na zasadzie memoriałowej:

850 000 + 1 080 000 = 1 930 000 rubli. - dochód za 1 pół roku;

650 000 + 750 000 = 1425000 rubli. - wydatki na 1 pół roku;

(1 930 000 - 1 425 000) * 15% - 30 tysięcy rubli = 45 750 rubli - zaliczka na podatek na koniec okresu sprawozdawczego minus zapłacona w pierwszym kwartale. Płatne do 07.25.

Zaliczka po 9 miesiącach jest obliczana w ten sam sposób:

dochód pomniejszony o koszty memoriałowe pomnożone przez stawkę podatkową w wysokości 15%, pomniejszoną o opłacone składki zaliczkowe:

(850 000 + 1 080 000 + 950 000) - (650 000 + 775 000 + 690 000) = (2 880 000 - 2 115 000) * 15% = 114,750 rubli.

Następnie odejmujemy od tej kwoty wypłacone już zaliczki podatkowe: 117450 - 30 000 - 45 750 - 39 000 rubli.

Aby ustalić jednolity podatek za ostatni rok, podsumowujemy dochód, a następnie koszty:

850 000 + 1 080 000 + 950 000 + 1 235 000 = 4 115 000 rubli. - dochód za rok kalendarzowy;

650 000 + 775 000 + 690 000 + 850 000 = 2 965 000 rubli. - wydatki za rok kalendarzowy.

Teraz możemy ustalić podstawę opodatkowania w wysokości 4 115 000 - 2 965 000 = 1 150 tysięcy rubli. i pomnóż przez stawkę podatku 15 % - zdobądź 172 500 rubli.

Po odjęciu wcześniej wypłaconych zaliczek otrzymujemy kwotę podatku, którą należy wpłacić do budżetu: 172 500 - 30 000 - 45 750 - 39 000 = 57 750 rubli.

Prawo nakłada na podatników obowiązek zapłaty minimalnej kwoty podatku z obliczeń 1% całkowitego rocznego dochodu. Jest on ustalany na koniec roku kalendarzowego i jest akceptowany jako kwota podatku minimalnego.

Jeżeli obliczona kwota podatku zgodnie z powyższym schematem dla indywidualnego przedsiębiorcy byłaby niższa niż kwota 1% ich całkowitego rocznego zysku, wówczas firma byłaby zobowiązana do zapłaty minimalnej kwoty podatku. Oznacza to, że w tym przykładzie minimalna kwota podatku wynosi 41 tysięcy rubli. (4 100 000 * 1%), na koniec roku IE zapłaciło podatki w wysokości 172 500 rubliktóra przekracza minimalną kwotę podatku.

Gdyby kwota ta była poniżej minimum, indywidualny przedsiębiorca musiałby zapłacić 41 000 rubli.

Zalety i wady uproszczonego systemu podatkowego 6, 15 procent na un - podkreśla

Zalety i wady uproszczonego systemu podatkowego 6, 15 procent na un - podkreśla

1.3 Plusy (+) i minusy (-) uproszczonego systemu podatkowego dla własności intelektualnej

Oprócz podstawowych korzyści w zakresie zmiany podstawy opodatkowania, obniżenia stawek podatkowych i zwolnień podatkowych, STS dla indywidualnych przedsiębiorców ma pozytywne cechy:

- Rachunkowość i sprawozdawczość podatkowa znacznie uproszczone;

- Nie ma potrzeby przedstawiania organom podatkowym kwartalnych i rocznych sprawozdań finansowych;

- Opcje dobrowolnej zmiany rodzaju opodatkowania w uproszczonym systemie podatkowym dla indywidualnych przedsiębiorców;

- Raportowanie wyników działalności IP wiąże się z corocznym składaniem deklaracji podatkowej sporządzonej zgodnie z odpowiednim modelem;

- Nie ma obowiązku płacenia podatku dochodowego od dochodów z działalności komercyjnej;

- W przypadku organizacji obowiązek zapłaty podatków budżetowych od zysków, majątku, VAT (z wyłączeniem podatków od dywidend i innych zobowiązań dłużnych, a także podatków od nieruchomości od wartości katastralnej) jest wykluczony.

Wady USN dla IP stanowią ograniczenia dla przedmiotów:

- Zakaz stosowania STS dla firm prowadzących określone rodzaje działalności, takie jak:

- Bankowość i ubezpieczenia;

- Prywatny notariusz i adwokat;

- Fundusze zaangażowane w inwestowanie funduszy (inwestycje, przedsięwzięcia);

- Przedsiębiorstwa zajmujące się produkcją towarów objętych podatkiem akcyzowym;

- NPF jest niepaństwowym funduszem emerytalnym.

Szczegółowa lista działań biznesowych, który jest zakazany w przypadku stosowania uproszczonego systemu podatkowego, omówiono w ust. 3. 346,12 Kodeksu podatkowego Federacji Rosyjskiej.

- Przedsiębiorstwa w STS nie są uprawnione do tworzenia oddziałów i przedstawicielstw;

- Zmniejszenie podstawy opodatkowania przy wyborze drugiego rodzaju uproszczonego systemu Dochód minus wydatki ogranicza się do listy wydatków zatwierdzonej przez ustawodawstwo federalne;

- Brak zysku w okresie sprawozdawczym nie zwalnia przedsiębiorcy z obowiązku płacenia minimalnych kwot podatku;

- W przypadku przekroczenia liczby pracowników i kwoty zysku prawo do korzystania z uproszczonego systemu podatkowego dla indywidualnych przedsiębiorców może zostać zakończone.

Jeśli system STS dla konkretnego przedsiębiorstwa jest bardziej opłacalny, należy złożyć wniosek o kontrolę terytorialną podatku i opłat celnych z odpowiednim wnioskiem w ramach 30 dni po rejestracji organizacji lub indywidualnego przedsiębiorcy.

1.4 Płatność podatku i raportowanie

Po wybraniu opcji USN podatnik musi dowiedzieć się, w jaki sposób zapłaci podatek w 2019 r.

W przypadku „uproszczonych” podatek ten nazywany jest jednym podatkiem uproszczonego systemu podatkowego, ponieważ zastępuje on zapłatę innych podatków przewidzianych w innych systemach podatkowych (VAT, podatki dochodowe i własność).

Dla niektórych kategorii podatników w tej regule istnieją następujące wyjątki:

- Podczas importu towarów do kraju podatnicy STS są zobowiązani do zapłaty podatku VAT;

- Przedsiębiorstwa korzystające z uproszczonego systemu podatkowego są zobowiązane do zapłaty podatku od nieruchomości, jeżeli są wyceniane według wartości katastralnej;

- Dla przedsiębiorców STS zapewnia prawo do niepłacenia podatku dochodowego od osób fizycznych, VAT i podatku od nieruchomości, z wyjątkiem przypadków wymaganych przez prawo. Indywidualni przedsiębiorcy mogą być zwolnieni z płacenia podatku od nieruchomości, składając wniosek do organu podatkowego z odpowiednim wnioskiem.

Niezależnie od wyboru podstawy opodatkowania i stawki podatkowej w uproszczonym systemie podatkowym ustawowy okres płatności podatku i sprawozdawczości jest taki sam dla obu opcji.

Procedura płatności podatku i sprawozdawczości

Zastanówmy się bardziej szczegółowo, jak i kiedy płacić podatki i składać raporty.

Z góry płacenie podatków

Termin płatności wynosi 25 dni, biorąc pod uwagę dni wolne od pracy i weekendy po okresie sprawozdawczym (kwartał, pół roku, 9 miesięcy) zgodnie z paragrafem 5st.346.21 kodeksu podatkowego.

Okres podatkowy dla podatku od uproszczonego systemu podatkowego wynosi cały rok w kalendarzuchociaż ta jednostka jest powiązana z organizacjami. Wynika to z faktu, że podatnik musi zapłacić podatek w części lub z góry na koniec każdego kwartału, a mianowicie na koniec każdego okresu sprawozdawczego.

W związku z tym w roku kalendarzowym po zakończeniu okresów sprawozdawczych ustalane są następujące warunki płatności podatku:

- Pod koniec pierwszego kwartału - do 04.25 .;

- Pod koniec 6 miesięcy. - do 07.25;

- Pod koniec 9 miesięcy. - do 10,25.

Pełna kwota podatku jest obliczana na podstawie wyników roku kalendarzowego, z uwzględnieniem zaliczek wypłacanych kwartalnie. Dla przedsiębiorców okres sprawozdawczy i termin zapłaty podatku to rok kalendarzowy.

Warunki płatności jednego podatku po roku kalendarzowym:

- Dla przedsiębiorstw - do 31 marca;

- Dla przedsiębiorców - do 30 kwietnia.

Nieterminowa zapłata podatku od uproszczeń po upływie okresu sprawozdawczego pociąga za sobą obliczenie kar w formie kary 1/300 Stopy refinansowania Banku Centralnego.

Ponadto, jeśli podatek nie zostanie zapłacony po roku kalendarzowym, dodatkowa opłata za karę stanowi grzywnę - 20% od niezapłaconej kwoty podatku.

Raportowanie adresu IP

Deklaracja podatkowa złożona zgodnie z uproszczonym systemem podatkowym

- Według przedsiębiorstw - nie później niż 31 marca. lata po okresie podatkowym;

- IP - nie później niż 30.04. lata po okresie podatkowym.

Deklaracja podatkowa jest składana w lokalizacji osoby prawnej lub siedziby indywidualnego przedsiębiorcy.

Składanie deklaracji za okres podatkowy 2019 odbywa się w formularzach zatwierdzonych przez organ podatkowy.

Jakiego rodzaju raportowanie indywidualny przedsiębiorca przekazuje STS bez pracowników, jakie podatki płaci indywidualny przedsiębiorca

Jakiego rodzaju raportowanie indywidualny przedsiębiorca przekazuje STS bez pracowników, jakie podatki płaci indywidualny przedsiębiorca

2. Zgłaszanie FE do STS bez pracowników w 2019 r. - rodzaje i lista należnych podatków

Obecne ustawodawstwo nakłada na przedsiębiorcę obowiązek złożenia zeznania podatkowego do kontroli w miejscu zamieszkania na koniec okresu rozliczeniowego - za ostatni rok kalendarzowy.

Możliwe jest złożenie deklaracji w urzędzie skarbowym na jeden z następujących sposobów:

- na własną rękę

- przez osobę na podstawie pełnomocnictwa poświadczonego przez notariusza,

- Pocztą Rosyjską

- elektronicznie poprzez podpis cyfrowy.

Ważne! Osoba fizyczna zarejestrowana jako indywidualny przedsiębiorca jest zobowiązana do złożenia zeznania podatkowego, nawet jeśli nie prowadzi się działalności handlowej.

W takim przypadku wystawiana jest zerowa deklaracja podatkowa, a obowiązkowe płatności ubezpieczeniowe są wypłacane do PFR i MHIF.

Jeśli działalność przedsiębiorcza nie zostanie przeprowadzona, aby uniknąć przyszłych problemów ze strony agencji rządowych, konieczne jest oficjalne zamknięcie przedsiębiorstwa. W naszym numerze napisaliśmy już instrukcje krok po kroku, jak zamknąć IP.

Oprócz złożenia deklaracji kupiec jest zobowiązany do przedłożenia Inspektoratowi Podatków i Ceł Księgi Rachunkowości Przychodów i Rozchodów (KUDIR), w której wszystkie transakcje finansowe w ramach prowadzenia działalności gospodarczej są rejestrowane w porządku chronologicznym. Można go wykonać zarówno w formie pisemnej, jak i elektronicznej.

Na piśmie strony KUDIR muszą być ponumerowane i zszyte. Brak księgi rachunkowej pociąga za sobą naliczanie grzywien i kar.

2.1 Rodzaje zgłaszającego adresu IP

Raportowanie dla biznesmenów można warunkowo podzielić na kilka rodzajów w zależności od wyboru systemu podatkowego i warunków organizacji firmy (z pracownikami lub bez), warunki wzajemnych rozliczeń z kontrahentami oraz obecność dodatkowych pozycji podlegających opodatkowaniu:

- Raportowanie wybranego systemu podatkowego;

- Raportowanie kasowe - przy dokonywaniu płatności gotówkowych;

- Raportowanie dla pracowników;

- Raportowanie innych podatków i opłat.

W odniesieniu do okresu podatkowego raportowanie własności intelektualnej jest dostarczane w formie i formacie deklaracji zatwierdzonych przez organ podatkowy. (Zamówienie z 22 lutego 2016 r. Nr MMV-7-3 / 99)

2.2 Jakie podatki płaci indywidualny przedsiębiorca na USN w 2019 r. Bez pracowników

Po rejestracji osoby fizycznej przez indywidualnego przedsiębiorcę obowiązujące przepisy nakładają na nią obowiązek opłacania obowiązkowych składek ubezpieczeniowych nie w zależności od tego, czy firma jest w toku, czy nie.

Obowiązkowe płatności dla akceptanta „dla siebie” obejmują płatności:

- do funduszu emerytalnego Federacji Rosyjskiej;

- Do obowiązkowego funduszu ubezpieczeń zdrowotnych.

Płatności te zapewniają ubezpieczenie społeczne kupca jako pracodawcy w ich interesach.

Opóźniona płatność lub odmowa z dokonywania płatności wiąże się naliczanie grzywien, kar i ściąganie długów w sądzie.

2.3 Naprawiono płatności IP do uproszczonego systemu podatkowego w 2019 r. (W PFR, MHIF)

W 2019 r. Handlowcy korzystający z płatności uproszczonych są zobowiązani do dokonywania płatności na rzecz jednostki analityki finansowej zgodnie z obliczeniami zgodnie z normami ustanowionymi przez prawo.

Procedura obliczania płatności ubezpieczenia jest następująca:

Odliczenia od FIU - 29 354 rubli. (nie zależy od wysokości płacy minimalnej);

Składki na MHIF - 6884 rubli. (nie zależy od wysokości płacy minimalnej)

Ważne! Stałe składki na dany rok nie są teraz powiązane z płacą minimalną.

Łączne składki ubezpieczeniowe opłacane przez FE za 2019 r. Wynoszą:

29 354 rub. + 6884 rub. = 36 238 rubli

Termin płatności składek - 31 grudnia. Płatności można dokonać jednocześnie w częściach i w jednej kwocie.

Po otrzymaniu przez biznesmena zysku przekraczającego 300 tysięcy rubli należy również zapłacić 1% od wartości przekraczającej ten limit (w systemie PSN 1% wypłacany jest z potencjalnego dochodu rocznego)

2.4 KBK STS 6 procent w 2019 r. Od składek ubezpieczeniowych FE „na siebie”

Począwszy od 2017 r., Nowy KBK (kody klasyfikacji budżetowej) w jednostce analityki finansowej musi być wypłacany za pomocą jednej płatności (w przypadku ubezpieczenia i finansowania):

| Nazwa wkładu | Kbk |

| Naprawiono płatności ubezpieczeniowe na świadczenia emerytalneprzedsiębiorca dla siebie | 182 1 02 02140 06 1110 160 |

| Naprawiono dla siebie świadczenia ubezpieczeniowe z tytułu świadczeń emerytalnych przedsiębiorcy z dochodu ponad 300 tysięcy rubli. | 182 1 02 02140 06 1110 160 |

| Naprawiono płatności ubezpieczeniowe za wsparcie medyczneprzedsiębiorca dla siebie | 182 1 02 02103 08 1013 160 |

Kody klasyfikacji budżetu z reguły zmieniają się prawie co roku, dlatego należy regularnie monitorować ich zmiany (aktualizacje) (można sprawdzić bieżący BCC za pośrednictwem strony internetowej Federalnej Służby Podatkowej - service.nalog.ru/payment/payment.html)

Jakie raporty SP przekazuje STS wraz z pracownikami - terminy + rodzaje podatków do zapłaty

Jakie raporty SP przekazuje STS wraz z pracownikami - terminy + rodzaje podatków do zapłaty

3. Składanie raportów poszczególnych przedsiębiorców do STS w 2019 r. Wraz z pracownikami (w Federalnej Służbie Podatkowej, PFR, FSS)

Uproszczone zgłaszanie pracowników indywidualnych w zakresie przedsiębiorczości różni się nieco od zgłaszania wyłącznie przedsiębiorczości indywidualnej, to znaczy zgłaszania tylko „dla siebie” (bez pracowników). Wynika to z faktu, że konieczne jest odzwierciedlenie dochodu pracowników i płatności obowiązkowych składek ubezpieczeniowych za nich.

W związku z tym sprawozdawczość jest przekazywana następującym organom:

- do Inspektoratu Federalnej Służby Podatkowej Federacji Rosyjskiej;

- Do funduszu emerytalnego Federacji Rosyjskiej;

- Do Funduszu Ubezpieczeń Społecznych Federacji Rosyjskiej.

Procedurę odliczeń i wymogi sprawozdawcze regulują odpowiednie akty prawne i prawne Ministerstwa Finansów, Służby Podatkowej.

Ważne! Podczas celowego przesyłania fałszywych danych w celu uniknięcia zapłaty podatków i opłat zostanie przeprowadzony audyt biurkowy i zostaną wykryte wszystkie naruszenia. Poważne kary mogą wynikać z takich działań.

3.1 Zgłaszanie do Federalnej Służby Podatkowej

Jednym z głównych wymagań dotyczących raportowania jest terminowe dostarczanie pakietu dokumentów:

- Informacja o wysokości dochodu w formie 2-osobowego podatku dochodowego (składana 1 raz w roku);

- Księga rachunków dochodów i wydatków (KUDIR), właściwie zaprojektowana ze zszytymi i ponumerowanymi stronami. Można go również wydać w formie elektronicznej. Za brak KUDIR nakłada się grzywnę;

- Pełna informacja o liczbie pracowników zgodnie z zawartymi umowami o pracę;

- Deklaracja w sprawie uproszczonego systemu podatkowego sporządzona zgodnie z bieżącymi próbami zatwierdzonymi przez organy podatkowe.

Powyższą dokumentację można dostarczyć w dowolny sposób: niezależnie, przez twarz notariusza certyfikowane pełnomocnictwo, pocztą rosyjską, elektronicznie (poprzez elektroniczny podpis cyfrowy (elektroniczny podpis cyfrowy)).

Wysyłając paczkę dokumentów pocztą do Federacji Rosyjskiej, należy sporządzić spis załączników i wysłać list w formie zarejestrowanej z powiadomieniem o ustaleniu daty wysłania.

3.2 Zgłaszanie do jednostki analityki finansowej

Przy zatrudnianiu pracowników kupiec musi zgłosić się do funduszu emerytalnego Federacji Rosyjskiej. W celu zgłoszenia konieczne jest sporządzenie dokumentów wydanych w następujących formularzach:

- RSV-1 (.xls);

- ADV-6-5 (.xls),

- C3B 6-4 (.xls),

- ADV-6-2 (.doc).

Dostarczenie odpowiednio wykonanych formularzy do FIU jest regulowane dekretem rządu Federacji Rosyjskiej nr 2P z 16 stycznia 2014 r.

3.3 Raportowanie FSS

Indywidualny przedsiębiorca współpracujący z zatrudnionym personelem jest zobowiązany do przesyłania raportów do Funduszu Ubezpieczeń Społecznych Federacji Rosyjskiej w dniu Formularz 4-FSSregulowane przez akty prawne:

- Zamówienie FSS dla nr 49 z 02.17.15;

- Zarządzenie FSS nr 59 z 02.26.15;

- Zarządzenie Ministerstwa Pracy i Ochrony Socjalnej „Po zatwierdzeniu formularza kalkulacyjnego”;

- Zarządzenie Ministerstwa Pracy nr 107n (z 19 marca 13).

3.4 Terminy zgłaszania adresów IP

| Rodzaj raportowania | Czas |

| Raportowanie wydane zgodnie z formularzami RF PFR (RSV-1, ADV-6-5 itp.) | Pod koniec każdego kwartału |

| Raportowanie w formie 4-FSS do Funduszu Ubezpieczeń Społecznych | Na koniec każdego kwartału Do 15 kwietnia każdego roku kupiec jest zobowiązany do przedstawienia potwierdzenia głównego zakresu działalności handlowej |

Przedkładając raporty do Federalnego Inspektoratu Służby Podatkowej, należy przestrzegać innych warunków ich składania.

| Rodzaj raportowania | Okres sprawozdawczy |

| Uproszczona deklaracja podatkowa systemu podatkowego | Na koniec okresu rozliczeniowego - do 30.04. rok po zgłoszeniu |

| Informacje o całkowitej liczbie pracowników | Do 01.20. |

| Zaświadczenie o dochodach w postaci 2-osobowego podatku dochodowego | Dostępne do 01.04. rok po zgłoszeniu |

Ścisłe przestrzeganie zasad składania formularzy sprawozdawczych i kontrola zmian w przepisach dotyczących jego dostarczania są podstawą do przestrzegania obowiązujących przepisów i braku kar.

Dlaczego i kiedy potrzebna jest kasa fiskalna na rzecz własności intelektualnej w uproszczonym systemie podatkowym

Dlaczego i kiedy potrzebna jest kasa fiskalna na rzecz własności intelektualnej w uproszczonym systemie podatkowym

4. Czy potrzebuję kasy w usłudze IP w usłudze USN w 2019 r

Nie wprowadzono zmian w przepisach dotyczących dostępności kas fiskalnych w trakcie prowadzenia działalności gospodarczej IP.

Tak jak poprzednio, firmy prowadzące działalność handlową w zakresie produkcja i świadczenie usług, są wymagane posiadać kasy fiskalne, z wyjątkiem niektórych przypadków, w których indywidualny przedsiębiorca ma prawo nie rejestrować operacji kasowych za pomocą kas fiskalnych.

W innych przypadkach nieprzestrzeganie tej zasady pociąga za sobą poważne kary.

4.1 Co musisz wiedzieć o kasie fiskalnej

Zakupowi kasy fiskalnej powinna towarzyszyć jej rejestracja w rejestrze stanu Federalnej Służby Podatkowej.

Oprócz wykorzystania KKM do kontrolowania wpływów i wydatków funduszy, dostępność tego aparatu jest podstawą do powielania przepływów finansowych w księdze do rozliczania dochodów i wydatków funduszy, a także do utrzymywania zasad rachunkowości w przedsiębiorstwie.

Co to jest KKM i do czego służy?

KKM - maszyna lub urządzenie kasy fiskalnej o specjalnej strukturze i cechach funkcjonalnych, przeznaczone do stosowania w przedsiębiorstwach w celu kontroli przyjmowania i wydatkowania środków. Dzięki niemu możesz śledzić przepływy pieniężne w długim okresie czasu, identyfikować przyczyny niedoborów i innych przepływów aktywów finansowych.

Są stosowane w przedsiębiorstwach komercyjnych w 2 (dwóch) przypadkach:

- Aby utrzymać zasady rachunkowości z obowiązkową rejestracją we władzach Federalnej Służby Podatkowej;

- Aby kontrolować manipulacje personelu w godzinach pracy, ustanawia się go dobrowolnie bez rejestracji w Federalnej Służbie Podatkowej.

Przedsiębiorstwo działające jako indywidualny przedsiębiorca lub spółka LLC jest zobowiązane do odzwierciedlenia przepływów finansowych przechodzących przez kasę fiskalną w książce przeznaczonej do tego celu do rejestrowania dochodów i wydawania pieniędzy. Jedną z możliwości zastąpienia korzystania z kas fiskalnych jest stosowanie ścisłych formularzy sprawozdawczych lub BSO. Odzwierciedlają wszystkie operacje pieniężne przedsiębiorstwa.

Ważne! W ścisłych formularzach sprawozdawczych łączna kwota przeprowadzonych transakcji finansowych nie może przekraczać kwoty 100 tysięcy rubli. W przeciwnym razie w przypadku większych transakcji konieczne jest zawarcie większej liczby umów na kwoty nieprzekraczające tego limitu.

Wybór przedmiotu opodatkowania

Wybór przez przedsiębiorcę jednej z opcji obliczania podatków w celu uproszczenia - Dochódlub Przychody minus wydatki- nie jest powodem odmowy zakupu kasy fiskalnej.

Efektem wybranego systemu podatkowego przy stosowaniu rachunkowości kasowej jest różnica w księgowaniu przepływów finansowych i późniejsza ocena podatkowa.

| Dochód z metodyki STS - kwota podatku 6% z przychodów | Przepływy finansowe są rejestrowane w kasie, a następnie rejestrowane w KUDIR |

| Metoda STS Dochód minus koszty - kwota podatku 15% z różnicy dochodów i wydatków | Przepływy pieniężne są rejestrowane w kasie, wypływ jest odzwierciedlany na podstawie podstawowej dokumentacji.Ostateczne kwoty podlegają odliczeniu, podatek jest obliczany na podstawie wyniku. |

W tym drugim przypadku dzienne przychody i koszty są rejestrowane w księdze rachunkowej i obliczana jest różnica między nimi.

Pytanie, czy indywidualny przedsiębiorca korzystający z uproszczonego systemu podatkowego jest zobowiązany do prowadzenia kasy fiskalnej, ma jasną odpowiedź - tak, ponieważ zawartość kasy jest podstawą polityki rachunkowości przedsiębiorstwa.

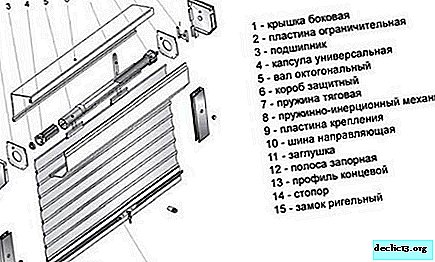

4.2 Jaka kasa jest wymagana do IP na USN

Normy obowiązującego prawodawstwa zatwierdziły wymagania, które musi spełnić KKM, stosowane przy prowadzeniu działalności gospodarczej IP w uproszczonym systemie podatkowym:

- Obowiązkowa dostępność własnej obudowy, pamięci fiskalnej, napędu i taśmy paragonowej;

- Wdrożenie drukowania na czekach, możliwość długoterminowego przechowywania informacji, w tym w przypadku braku zasilania;

- Naprawa przychodzących informacji na taśmie kontrolnej i urządzeniu do przechowywania informacji;

- Urządzenie do wprowadzania danych fiskalnych i ich wyprowadzania na taśmę;

- Możliwość przeciwdziałania wprowadzaniu fałszywych informacji i wprowadzania poprawek do już wprowadzonych informacji;

- Obecność urządzenia odniesienia czasu o określonych właściwościach technicznych;

- Serwis gwarancyjny.

Tylko kasy fiskalne z holograficzną naklejką znajdujące się na liście rejestru państwowego mogą się rejestrować w Federalnej Służbie Podatkowej. Aby uzyskać więcej informacji, zobacz oficjalną stronę internetową służby podatkowej (nalog.ru).

4.3 Zakup kas fiskalnych (kas fiskalnych)

Kasy są sprzedawane przez wyspecjalizowane centra obsługi technicznej zajmujące się sprzedażą, instalacją i obsługą kas fiskalnych.

Koszt takiego sprzętu jest różny od 8 do 25 tysięcy rubli w zależności od marki, rodzaju aparatu i złożoności prac instalacyjnych i konserwacyjnych.

Przejęcie KKM obejmuje kilka etapów:

- Po wybraniu kupujący płaci za zakup;

- Centrum obsługi technicznej sporządza umowę sprzedaży i serwisu gwarancyjnego na czas określony;

- Na urządzeniu umieszczona jest naklejka z napisem „Serwis”.

Podczas pracy będzie naliczana opłata za obsługę kasy fiskalnej około 300 rubli, jeśli musisz wymienić nośnik pamięci, będziesz musiał zapłacić 5 - 6 tysięcy rubli.

Istnieją różne sposoby zapłaty za towary i usługi, na przykład możesz skorzystać z usług nabycia, zabierając niezbędny sprzęt z banku przejmującego. Co to jest pozyskiwanie i jakie rodzaje pozyskiwania piszemy w osobnym artykule.

4.4 Usługa KKM

Obsługą gwarancyjną po sprzedaży kasy fiskalnej zajmuje się organizacja serwisowa, z którą przedsiębiorca zawarł umowę zakupu kasy fiskalnej. Na podstawie tej umowy centrum pomocy technicznej musi spełniać podstawowe warunki prowadzenia kasy fiskalnej.

Najczęściej te warunki obejmują:

- Kontrola pracy i debugowania kasy fiskalnej;

- Wymiana części wymiennych (taśma kontrolna, napęd, urządzenie pamięci, głowica drukująca);

- Pełna naprawa urządzenia po awarii, przywrócenie funkcjonalności.

Usługa realizowana jest według stawek określonych w umowie. Po wygaśnięciu przedsiębiorca podpisuje nową umowę serwisową kasy fiskalnej.

4.5 Praca IP bez kasy

Istnieje wiele przypadków, w których indywidualny przedsiębiorca ma prawo nie kupować bankomatu ani nie korzystać z niego przy prowadzeniu działalności gospodarczej.

Organizacje te obejmują:

- Realizacja handlu na terenach otwartych bez tworzenia sklepów, pawilonów, miejsc handlowych - targów, wystaw, rynków;

- Sprzedaż drobnych towarów z przenośnych tac, koszy, wózków;

- Sprzedaż produktów takich jak lody, warzywa, owoce, oleje, żywe ryby;

- Odbiór szklanych pojemników i surowców;

- Sprzedaż losów, przedmiotów religijnych, czasopism.

Zasadniczo przedsiębiorcy prowadzący działalność w tym roku będą musieli bezzwłocznie zakupić i wdrożyć kasy fiskalne.

5. Podsumowanie + wideo na ten temat

Zastosowanie uproszczonego systemu podatkowego dla indywidualnych przedsiębiorców jest najbardziej optymalnym systemem podatkowym, który pozwala z powodzeniem prowadzić działalność handlową bez znacznego obciążenia podatkowego.

Jeśli nadal masz pytania dotyczące uproszczonego systemu podatkowego, jakie podatki indywidualny przedsiębiorca płaci za uproszczony system podatkowy itp., Zalecamy obejrzenie filmu wideo - „Indywidualny przedsiębiorca: podatki i raporty dotyczące uproszczonego systemu podatkowego (UTII)”

Drodzy czytelnicy magazynu RichPro.ru, będziemy wdzięczni, jeśli podzielicie się swoimi opiniami i komentarzami na temat publikacji w komentarzach poniżej. Życzymy powodzenia i rozwoju Twojej firmy!